【中国耐火材料网】

一、全国规模以上工业整体运行情况

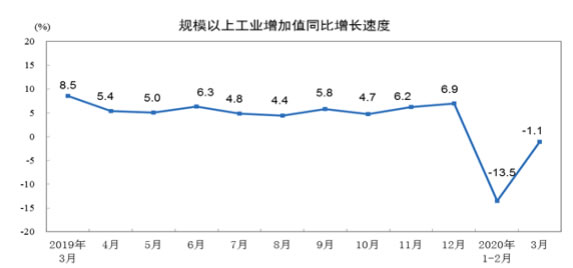

3月份,规模以上工业增加值同比实际下降1.1%(以下增速均为扣除价格因素的实际增长率),降幅比1-2月份收窄12.4个百分点。从环比看,3月份,规模以上工业增加值比2月增长32.13%。一季度,规模以上工业增加值同比下降幅度8.4%。

图1 规模以上工业增加值变化情况

1、 一季度,规模以上工业企业实现营业收入19.86万亿元,同比下降15.1%;发生营业成本16.83万亿元,下降14.6%;全国规模以上工业企业实现利润总额7814.5亿元,同比下降36.7%(按可比口径计算),降幅比1-2月份收窄1.6个百分点。

2、 3月末,规模以上工业企业每百元资产实现的营业收入为68.6元,同比减少17.2元;每百元营业收入中的费用为9.58元,同比增加0.68元。产成品存货周转天数为23.1天,同比增加5.5天;应收账款平均回收期为63.1天,同比增加14.3天。

3、一季度,采矿业实现利润总额881.4亿元,同比下降27.5%;制造业实现利润总额6079.6亿元,下降38.9%;电力、热力、燃气及水生产和供应业实现利润总额853.5亿元,下降28.6%。

二、2020年1-3月耐火材料行业生产运行情况

1、耐火材料生产情况

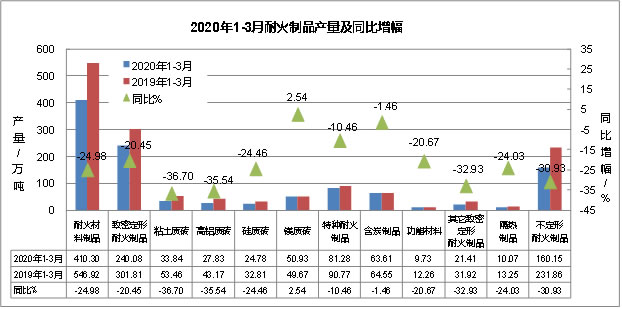

一季度,协会统计全国耐火材料产量410.30万吨,同比下降24.98%。其中致密定形耐火制品240.08万吨,同比降低20.45%;保温隔热耐火制品10.07万吨,同比降低24.03%;不定形耐火制品160.15万吨,同比降低30.93%。主要品种产量分布见图2。

图2 2020年1-3月耐火材料主要品种产量情况

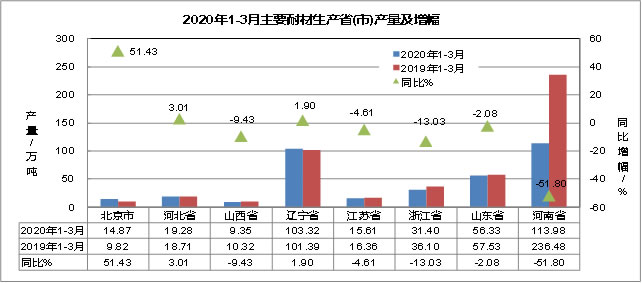

产量降低的主要原因是:(1)与其它行业一样,新冠肺炎疫情对耐火材料行业的正常生产造成重大影响;(2)与往年一样,许多地方特别是北方地区1月份环保治理造成的限产因素、以及春节假日等对常规生产的影响。耐火材料主要生产省(市)产量情况见图3,主要省份产量北京市增长幅度较大(51.43%),主要原因是北京利尔一季度产量较去年同期大幅增长,增长率36.51%。数据中河北省、辽宁省产量(表观统计数据)略有增长,可能是由于统计口径不一造成的误差,实际上产量有所降低。其它省份均有不同程度降低。特别要指出的是,耐火材料主产区河南省一季度耐火材料制品产量只有113万吨,同比下降51.8%,下降幅度较大,拉低了整个统计数据。

图3 耐火材料主要生产省(市)产量情况

2、耐火原材料进出口贸易情况

根据海关统计,1-2月,全国耐火原材料进出口贸易总额4.44亿美元,比上年同期降低28.37%。其中出口贸易额4.08亿美元,同比降低27.72%;进口贸易额0.36亿美元,同比降低35.03%。

全国耐火原材料出口总量77.05万吨,同比降低12.81%。其中耐火原料出口量55.91万吨,同比降低12.71%;耐火制品出口量21.14万吨,同比降低13.07%。主要耐火原料出口情况列于表1。

出口价格方面,烧结镁砂的出口量虽然出现正增长,幅度13.45%,但平均出口价格大幅度下降约27.39%。铝矾土熟料和棕刚玉的出口量分别下降32.99%和31.21%,但出口价格相对稳定。电熔镁砂出口量下降15.21%,但平均出口价格大幅度下降。石墨、白刚玉和碳化硅出口量和出口平均价格均有不同程度的下降。耐火制品出口情况列于表2。其中碱性制品出口量同比降低3.07%,平均出口价格下降23.31%;铝硅质制品出口量同比降低21.30%,平均出口价格大幅增长11.96%;其他耐火制品的出口量同比大幅降低45.58%,而平均出口价格降低8.52%。

表1 2020年1-2月耐火原料出口量情况

|

品 种 |

石墨 |

耐火铝粘土 |

电熔镁砂 |

烧结镁砂 |

棕刚玉 |

白刚玉 |

碳化硅 |

|

出口量(万吨) |

1.55 |

7.34 |

6.39 |

15.97 |

4.82 |

2.55 |

3.70 |

|

同比(%) |

-29.10 |

-32.99 |

-15.21 |

13.45 |

-31.21 |

-31.20 |

-15.46 |

表2 2020年1-3月耐火制品出口量情况

|

品 种 |

碱性耐火制品 |

铝硅质耐火制品 |

其他耐火制品 |

|

出口量(万吨) |

12.67 |

7.62 |

0.86 |

|

同比(%) |

-3.07 |

-21.30 |

-45.58 |

三、主要下游行业生产运行情况

(一)钢铁行业

据国家统计局数据,1-3月全国生铁产量为19974万吨,同比增长2.4%;粗钢产量为23445万吨,同比增长1.2%;钢材产量为26742万吨,同比下降1.6%。

(二)建材行业

一季度,全国水泥产量2.99亿吨,同比下降23.9%,降幅比1~2月收窄5.6个百分点;平板玻璃产量2.3亿重量箱,同比增长1.9%,增幅比1~2月降低0.4个百分点。

(三)有色金属行业

一季度,全国十种有色金属产量1417.2万吨,同比增长2.1%,增速同比降低4.2个百分点。电解铝产量884.3万吨,同比增长2.7%;铜产量228.8万吨,同比增长0.4%;铅产量119.4万吨,同比下降6.4%;锌产量149.5万吨,同比增长11%。氧化铝产量1693万吨,同比下降7.2%。铜材产量366.8万吨,同比下降5.9%;铝材产量1052.4万吨,同比下降6.3%。

四、耐火材料及主要下游行业运行特点

(一)主要下游行业运行特点

1、 建材行业

1-3月规模以上建材企业营业收入1.2万亿元,同比下降18.6%;利润总额430亿元,同比下降36.2%。因为季节性原因,也因为疫情对建筑业的影响,水泥产量下降23.9%。3月底,水泥价格较元旦前下跌10.68%,南方重点区域普跌30-80元/吨。

1-2月建材及非金属矿商品出口金额为37.2亿美元,同比下降28.6%;进口金额为26.8亿美元,同比下降20.5%。

根据数字水泥网监测数据,4月中旬开始,华东地区水泥价格开始反弹,4月份苏锡常地区水泥价格上调30元/吨。全国水泥企业平均出货率达到88%,企业库存快速下降,部分省份水泥企业发货量达到了产销平衡。

2、 钢铁行业

钢材价格持续下跌。据中国钢铁工业协会监测,1-3月中国钢材综合价格指数平均为101.69点,同比下降5.7%。截至4月17日,中国钢材综合价格指数降至97.21点,较年初下跌8.4%。据中国钢铁工业协会监测数据,3月上、中旬,20个城市5大钢材品种社会库存量达到高峰值,随后出现缓慢下降。至4月中旬,钢材社会库存量较4月上旬下降4.8%。

3、 有色金属行业

一季度,规模以上有色金属工业增加值同比下降4.1%,降幅比1-2月份收窄5个百分点,但比全国规模以上工业增加值降幅低4.3个百分点。规上有色金属工业企业(包括独立黄金企业)实现营业收入11252.7亿元,同比下降10.2%,降幅比全国规上工业企业低4.9个百分点。实现利润总额153.3亿元,同比下降31.4%,降幅比全国规上工业企业低5.3个百分点。其中,独立有色金属矿山企业实现利润50.0亿元,下降33.9%;有色金属冶炼及压延加工企业实现利润103.3亿元,下降30.2%。

总体上看,一季度有色金属行业压力很大,特别是一些出口依赖型企业压力更大。有色金属最大的品种是铝,铝的消费市场主要是建筑行业,前一段时间,原铝价格波动大,跌的厉害,导致许多小的铝加工企业停产。

下游行业营业收入和利润变化情况列于表3。

表3 2020年1-3月下游行业经济效益情况

|

行 业 |

营业收入 (亿元) |

同比 (%) |

利润 (亿元) |

同比 (%) |

|

钢 铁 |

8916 |

-5.6 |

183 |

-50.8 |

|

建 材 |

12000 |

-18.6 |

430 |

-36.2 |

|

有 色 |

11252.7 |

-10.2% |

153.3 |

-31.4 |

(二)耐火材料行业运行特点

1、耐火材料产量下降幅度较大

与其它行业一样,一季度全国耐火材料产量同比减少136.62万吨,降幅24.98%,原因前面已做了分析。主要产区河南省耐火材料产量下降幅度最大,除一季度环保治理和节假日因素外,新冠疫情是造成减产的最主要的原因。

2、耐火材料出口贸易总体上量价齐跌

出口量、出口平均价格和出口贸易额情况列于表4。2020年1-2月,耐火原材料出口贸易量、出口价格总体上下降。其中出口量同比降低12.81%,出口贸易额同比降低27.72%;出口综合平均价格同比降低17.10%。其中:耐火原料出口量同比降低12.71%,出口贸易额同比降低30.98%,出口平均价格同比降低较大。耐火制品出口量同比降低13.07%,出口贸易额同比降低23.76%,出口平均价格同比有一定幅度的下降。

表4 2020年1-2月主要耐火原料出口量、出口额和平均价格增幅情况

|

商品名称 |

出口量同比 |

出口贸易额同比增幅(%) |

出口平均价格同比 |

|

天然鳞片石墨 |

-29.10 |

-37.45 |

-11.79 |

|

耐火铝粘土 |

-32.99 |

-34.77 |

-2.66 |

|

电熔镁砂 |

-15.21 |

-48.94 |

较大幅度下降 |

|

烧结镁砂 |

13.45 |

-17.62 |

较大幅度下降 |

|

轻烧镁砂 |

-2.52 |

-10.47 |

-8.15 |

|

棕刚玉 |

-31.21 |

-32.25 |

-1.51 |

|

白刚玉 |

-31.20 |

-36.03 |

-7.01 |

|

碳化硅 |

-15.46 |

-22.34 |

-8.14 |

表5是2020年1-2月主要耐火制品出口量、出口额和出口平均价格变化情况。碱性耐火制品出口量下降3.07%,而出口平均价格出现较大幅度下降;铝硅质制品虽然出口量下降21.3%,而出口平均价格大幅增长11.96%;其他耐火制品出口量大幅下降45.58%,出口平均价格仅下降8.52%。

表5 2020年1-2月主要耐火制品出口量、出口额和平均价格增幅情况

|

商品名称 |

出口量同比 |

出口贸易额同比增幅(%) |

出口平均价格同比 |

|

碱性制品 |

-3.07 |

-25.67 |

较大幅度下降 |

|

铝硅质制品 |

-21.30 |

-11.89 |

11.96 |

|

其他耐火制品 |

-45.58 |

-50.21 |

一定幅度下降 |

3、耐火材料主产区一季度生产情况均出现大幅下滑

2020年1-3月,全国耐火材料主产区的重点县(市)耐火材料营业收入和纳税情况,由于各地政府的数据尚未发布或暂不愿对外公开,在此不能与去年进行同比分析。协会掌握的大致情况是,一季度海城市菱镁产业实现纳税2.1亿元,同比减少3.1亿元,下降幅度59.6%。新密市前50家耐火材料企业一季度的纳税总额仅1.127亿元, 巩义市耐火材料产业一季度的纳税额0.75亿元,同比降低48%。 山西省孝义市一季度耐火材料铝矾土销售收入6.63亿,纳税0.39亿元。阳泉效区销售收入3.8亿元,纳税0.44亿元,收入和纳税额均出现较大幅度下降。

五、2020年耐火材料行业运行预测

1、2020年下游钢铁、建材、有色等行业需求量下降

现有行情分析和相关协会的数据比较,总体上讲,一季度有色金属工业的行情不及钢铁、钢铁不及建材。在钢铁企业中,不锈钢企业、特钢企业较碳钢企业挑战和困难更大。4月22日上午,中国钢铁工业协会召开2020年一季度信息发布会。中钢协党委书记、执行会长何文波在回答记者的提问时,判断2020年钢铁需求量总体是下降的,其中一季度下降幅度最大,二季度随着下游行业复工复产,需求环比将有明显提高,但同比可能仍有下降。下半年,随着稳增长、保民生政策的落地,总体需求将会好于上半年。今年初,中钢协预测全年钢铁需求增长2%,2月份钢协根据新冠疫情形势调低到了-0.5%,目前正在根据国际疫情影响做进一步的修订。

何书记分析指出,今年钢材需求主要是受到直接出口和间接出口的影响。直接出口方面,去年,我国钢材出口6429万吨,今年预计会有明显下降。间接出口方面,据测算,汽车、家电、造船、集装箱、机械等5大行业出口间接带动钢材消费约7900万吨,再加上其他产品的出口,每年钢材间接出口量在8000万吨 ~ 9000万吨。如果钢材直接出口和间接出口均下降1/4,今年钢铁需求将下降3.8%。如果国际疫情形势继续恶化,需求降幅将更大。

可以说,由于钢铁需求端行情的重大变化,2020年钢铁产量下降的概率高。耐火材料行业的需求端也将会出现一定幅度的下降。

4月27日,中国钢铁工业协会再次召开部分钢铁企业经营座谈视频会议,了解钢铁企业一季度生产经营情况,分析疫情影响,探讨后期市场走势。从与会企业反映的情况看,大家的共识度比较高,普遍认为钢铁需求呈现较大下降幅度,企业高度关注资金情况,强烈呼吁加强原料保障,强烈呼吁加强自律、抱团取暖。

2、一季度耐火原料价格下行,钢厂倒逼耐火制品价格下降。行业自律、抱团取暖、共克时艰是耐火材料企业的共同呼声

钢铁等下游行业经营条件的变化、效益的下滑,在一定程度上会促使钢厂倒逼耐火材料等上游行业产品降价,从而进一步加大耐火材料企业的经营压力。根据耐材之窗网的调研与分析,一季度耐火材料市场价格的下行,从原料价格的变化开始,逐步传导至制品企业,综合效应已经显现。除高铝原料及高铝、硅质制品市场价格相对稳定外,一季度其它产品均出现市场价格下降,碱性制品及特种耐火材料价格下降幅度较大。部分耐火材料区域承包价格,钢厂要求降幅达20%左右,远远超过耐火材料制品企业的利润水平和承受能力。镁砂原料生产企业、碱性制品比例较高的企业,面临的市场压力更大一些。

协会在此强烈呼吁,全体会员企业要加强行业自律、不做赔钱买卖,企业在市场上要抱团取暖,共渡难关。

3、2020年耐火材料行业压力大、挑战多,但部分企业特别是重点骨干企业仍将有一定的发展机会

协会通过对49家重点骨干企业耐火材料产量统计分析发现,尽管今年一季度全国耐火材料产量下降幅度较大,但一季度49家重点企业产量合计数却在增长,3月份同比增幅达15.37%,一季度同比增幅达7.52%。说明市场资源还在继续向优势企业集中,并且步伐不小。据协会调研情况,部分产品档次和客户档次较高的耐火材料制品企业,一季度的生产经营情况和利润水平明显优于行业平均水平。这说明,目前严峻的市场条件和环境,正在进一步考验企业的经营能力、资金能力、技术创新水平等。随着疫情防控阶段性成效进一步巩固,国家对冲疫情影响的宏观政策力度加大,积极的财政政策更加积极有为,稳健的货币政策更加灵活适度,要素市场化配置改革进一步深化,"六稳""六保"政策措施效果逐步显现,将为耐火材料行业推动高质量发展提供有利的外部环境。优势企业仍将有较好的发展机会。

一季度的行业运行情况表明,耐火材料行业经受住了疫情的考验。2020年1月底新冠肺炎疫情发生以后,协会和全行业坚决贯彻习近平总书记重要指示精神和党中央、国务院、中国钢铁工业协会以及企业所在地各级政府的决策部署,在做好疫情防控工作的同时,努力保证行业生产经营的正常运行。一季度全行业未发生耐火材料供应短缺而影响钢铁、建材、有色金属等行业的生产和客户需求的案例。

2020年将是耐火材料行业的困难年份。市场需求端的变化、原料和制品价格的下行、国内市场和国外市场的共振反应,是耐火材料全行业面临的共同挑战。千方百计地维护市场稳定,是耐火材料行业共同的愿望。一方面,协会呼吁会员企业,要对市场形势保持清醒认识,控制好现金流,按需组织生产,加强行业自律,形成维护市场稳定的合力;另一方面,协会将与全体会员企业一道,加强与上下游行业沟通,秉持互利共赢、相互支持的理念,加强产业链协同,共同维护公平、公正、稳定的耐火原料市场和耐火制品产品市场秩序,共克时艰,为耐火材料行业的高质量发展共同努力。

(完)

2020年4月29日