【耐火材料网】

中国耐火材料行业协会 李永全

一、 全国规模以上工业整体运行情况

2021年12月份,规模以上工业增加值同比实际增长4.3%(图1,以下增加值增速均为扣除价格因素的实际增长率),比2019年同期增长11.9%,两年平均增长5.8%。从环比看,12月份,规模以上工业增加值比上月增长0.42%。2021年,规模以上工业增加值比上年增长9.6%,两年平均增长6.1%。

1、2021年,规模以上工业企业实现营业收入127.92万亿元,比上年增长19.4%;发生营业成本107.12万亿元,增长19.1%;营业收入利润率为6.81%,比上年提高0.76个百分点。2021年,全国规模以上工业企业实现利润总额87092.1亿元,比上年增长34.3%(按可比口径计算),比2019年增长39.8%,两年平均增长18.2%。

2、2021年末,规模以上工业企业每百元资产实现的营业收入为95.4元,比上年增加7.7元;人均营业收入为172.0万元,比上年增加28.4万元;产成品存货周转天数为16.8天,比上年减少0.9天;应收账款平均回收期为49.5天,比上年减少2.0天。

3、2021年,采矿业实现利润总额10390.8亿元,比上年增长1.91倍;制造业实现利润总额73612.2亿元,增长31.6%;电力、热力、燃气及水生产和供应业实现利润总额3089.2亿元,下降41.9%。

二、2021年耐火材料行业生产运行情况

1、生产运行情况

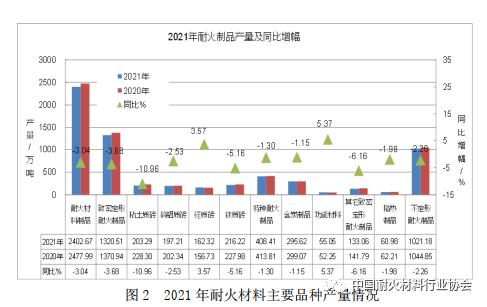

2021年行业耐火制品产量总体保持稳定,按协会同口径统计,全国耐火材料制品产量2402.67万吨,同比降低3.04%。其中致密定形耐火制品1320.51万吨,同比降低3.68%;保温隔热耐火制品60.98万吨,同比降低1.98%;不定形耐火制品1021.18万吨,同比降低2.26%。主要品种产量见图2。

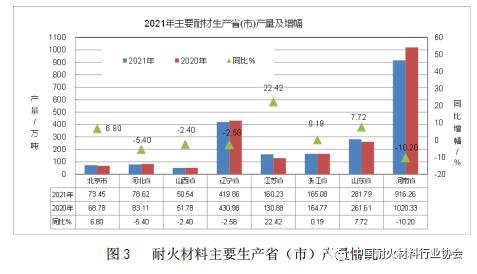

图3是耐火材料主产省(市)2021年产量情况。其中北京市的生产数据主要来源于北京利尔,瑞泰科技、金隅通达和联合荣大等几家企业。上述企业的生产工厂又主要分布在河南、江苏、安徽等地,部分重叠数据协会按统计口径进行了归整。江苏省产量因统计面扩大,致使增幅偏高。由于统计样本的偏差,同比变化数据出现较大的波动和变化,但总体上数据保持较好的一致性。

2、耐火原材料进出口贸易情况

2021年,全国耐火原材料进出口贸易总额48.32亿美元,比上年同期增长51.56%。其中出口贸易额45.54亿美元,同比增长54.39%;进口贸易额2.78亿美元,同比增长16.60%。全国耐火原材料出口总量736.92万吨,同比增长37.27%;其中耐火原料出口量560.23万吨,同比增长41.24%;耐火制品出口量176.69万吨,同比增长26.02%。

(1)耐火原料出口情况

2021年耐火原料出口量、出口贸易额和平均价格三项均大幅增长,同比分别增长41.24%、74.93%和23.85%。主要归因于国外钢铁行业的恢复性增长,特别是出口贸易额增幅比出口量增幅高33.69个百分点。其中镁质原料和刚玉质原料增长幅度明显高于往年,电熔镁砂的出口量增长了64.1%。主要品种出口情况见表1。

(2)耐火制品出口情况

耐火制品出口量和出口贸易额也呈较大幅度增长,同比分别增长26.02%和26.25%,特别是碱性耐火制品和铝硅质制品出口量同比分别增长24.04%和31.93%,出口贸易额同比分别增长33.81%和19.16%。耐火制品出口贸易额增幅高于出口量增幅0.23个百分点。另一个现象是,量增价不增,总的出口平均价格同比仅增长0.18%。具体为,碱性耐火制品出口平均价格同比增长7.88%,铝硅质耐火制品出口平均价格大幅下降9.68%。各品种出口情况见表2。

3、重点企业经营情况简要分析

协会通过对92家重点耐火材料企业2021年经营情况调研显示,耐火材料产量1499.36万吨(含部分耐火原料)同比增长14.69%;销售收入696.95亿元,同比增长13.32%;实现利润43.22亿元;上缴税金36.08亿元,同比降低0.11%。

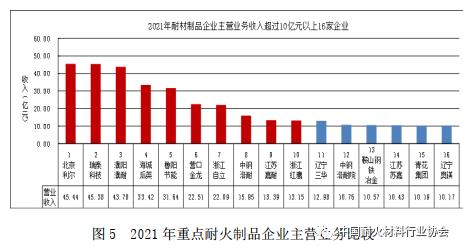

销售收入超过10亿元的耐火材料企业17家,其中超过30亿元的5家,收入在30-20亿水平级的企业2家,20-10亿水平级的企业10家。

排名前10家企业销售收入317.72亿元,比上年同期增加56.79亿元,同比增长21.77%。

重点企业纳税额36.08亿元,排名前9家(超亿元)企业纳税额16.54亿元,占重点企业纳税总额的45.84%。

在销售收入超10亿的企业的上报数据中,部分企业的产量和销售收入包含了一部分原料产量及其销售收入,这也是国内部分耐火材料企业多年来业务特点,图4的数据完全按照企业上报数据进行排名。

为了更好地为同行提供耐火制品企业的年度产量和销售收入变化,让同仁更加直观明了地进行比较,协会将上报企业的原料生产进行了同口径的分割,再将其中制品的产量及其销售收入进行比较,结果列于图5。

经营方面,2021年92家重点企业实现利润比全国规模以上工业企业平均利润增长低23.4%。营业收入利润率6.20%,比上年同期低0.51%,也低于全国规模以上工业企业营业收入利润率0.61个百分点。若将耐火原料部分进行分割,耐火制品企业的销售利润率接近5.0%。

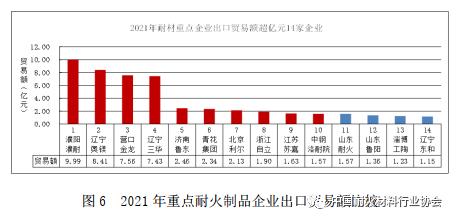

出口方面,2021年耐火材料出口再创历史新高。贸易额排名前14家企业出口贸易总额50.73亿元,占重点生产企业出口贸易额总额的83.01%, 排在第1位的是濮阳濮耐,出口贸易额9.99亿元,出口龙头地位不断加强。

重点企业中亏损企业8家,亏损面8.70%。2021年末,重点企业应收账款总额195.72亿元,同比增长11.83%;应收账款上升的企业52家,上升面56.52%。其中上升20%以上的企业28家,上升面30.43%。更严重的是有12家生产企业应收账款同比上升50%以上,耐火材料企业的资金压力较大,推动财务成本上升。

三、主要下游行业生产运行情况

(一)钢铁行业运行情况

1、中国钢铁行业生产运行情况

据国家统计局数据,2021年全国生铁产量为8.69亿吨,同比下降4.3%;粗钢产量10.33亿吨,同比下降3.0%;钢材产量13.37亿吨,同比增长0.6%。各月产量情况见图7。

从粗钢产量看,2021年四季度钢铁压产政策力度很大,特别是在第4季度各钢铁主产省份都采取了许多硬措施,全年总产量不超过2020年的国家调控目标最终实现。但同时应该看到,钢铁作为国家城填化、工业化的的主要原材料,现阶段我国钢产量总基数仍然很大,对耐火材料的总需求也无太大的变化,行业减量发展应该是一个较长和较缓的过程。

2、世界钢铁工业生产情况

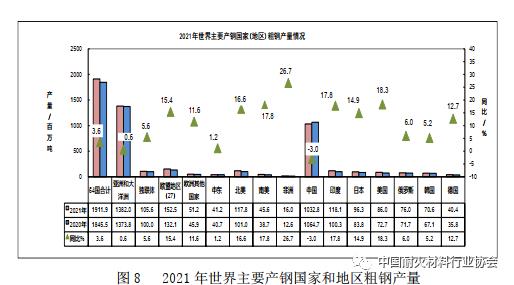

据世界钢铁协会统计,2021年,全球(64个国家和地区合计)粗钢产量19.12亿吨,同比增长3.6%;中国占全球粗钢的比例为54.03%。世界主要产钢地区(国家)除中国外均有不同程度的增长,全球经济在新冠疫情后的恢复对钢材形成强劲的需求。主要产钢国家和地区粗钢产量情况见表3和图8。

(二)建材行业生产运行情况

2021年,全国水泥产量23.63亿吨,同比下降1.2%,上年为增长1.6%;商品混凝土产量329330万立方米,增长6.9%,增速同比提高4个百分点。平板玻璃产量10.17亿重量箱,增长8.4%,提高7.1个百分点。

(三)有色金属行业生产运行情况

2021年,全国十种有色金属产量6454万吨,同比增长5.4%,增速同比回落0.1个百分点。其中,铜产量1049万吨,增长7.4%,增速与上年基本持平;电解铝产量3850万吨,增长4.8%,回落0.1个百分点;铅产量737万吨,增长11.2%,提高1.8个百分点;锌产量656万吨,增长1.7%,回落1个百分点。氧化铝产量7748万吨,增长5%,提高4.7个百分点。

(四)主要下游行业运行特点

1、产量小幅增长

2021年,除钢铁和水泥同比略有下降外,玻璃和有色金属产量均有不同程度的增长。玻璃产量的增长与近年来的光伏产业快速发展有关,有色金属的需求增长,表明我国的工业化仍在快速发展之中。

2、经济效益情况

主要下游行业除水泥利润同比下降外,钢铁和玻璃营业收入和利润同比均大幅度增长。其中钢铁行业的利润创历史最高水平。

四、2022年行业运行预测与展望

1、2021年行业运行的主要特点

从总的需求上讲,我国仍处于城镇化、工业化发展的攻坚阶段,新发展格局正在酝酿和构建之中,钢铁、建材、有色、电力等高温工业体量巨大,对耐火材料的需求仍然强劲,加之2021年的耐火原料和制品的出口量快速恢复增长,所以2021年耐火原料和耐火制品的总产量处于历史高位水平。

2021年耐火制品企业的成本高位运行。2021年上半年,煤炭和电力价格上涨等多种原因促成棕刚玉、白刚玉、碳化硅、电熔镁砂等大宗原料在不同月份价格先后大幅上涨或波动,9月份拉闸限电又对碱性原料市场价格造成显著影响,镁砂特别是电熔镁砂价格上涨较多,可以这样讲,较之2019年和2020年,2021年耐火原料价格上涨较多,也是耐火原料生产企业经营较好的一个年份,当然是耐火制品生产企业成本高企的一年。

2、行业利润承压,行业运行质量不高

耐火材料行业的价格传导机制十分脆弱,原料涨价难以良性和合理地传导至下游用户。2021年上半年,钢铁企业的耐火材料区域承包价格,在原料价格高企的条件下,总体下降幅度仍达到5~10%,重要原因之一是耐火企业相互杀价所致。4季度以来,原料涨价形成的价格传导效应开始显现。部分钢厂已经接受了耐火材料企业调高价格的请求,部分钢厂已接受一定的调价幅度,但随着4季度镁砂产区的供电恢复,钢厂又反过来要求耐火企业降价。原料的涨价无法形成合理的成本传导,4季度行业的成本高企,行业的利润水平下滑严重,影响了全年的数据,企业经营承压。

协会统计分析了2021年1-9月全国耐火材料主产区规上企业的耐火材料产量、销售收入和纳税情况。这些地区是,辽宁的营口,海城;河南的新密、巩义、伊川;山东的淄博,山西的孝义、阳泉郊区;浙江的长兴;江苏的宜兴等。统计结果反映了前3季度产量约1435万吨的上述区域的利润和税收情况,数据有较好的代表性。1-9月上述地区销售收入增长同比约34%,但税收仅增长11%,出现了产量和销售收入高增长但纳税额增长远小于产量和销售收入增长率的现象。2021年四季度行业利润进一步下降,全年主产区销售收入1297.6亿,税金总额58.1亿,税收仅增长10.3%,销售利润率约5.97%,这其中还包含了原料的销售利润和税收。如果剔除原料,制品的销售利润率更低,客观上反映了运行质量不高的现实。多年来,产业集中度低,同业竞争异常激烈,低价竞销困扰我们行业的现状没有改观。

3、耐火原材料出口量创历史新高

2021年是耐火原材料出口的丰收年,出口量创历史新高。2021年1-9月,耐火原料的平均出口价格上涨了约21.03%,但制品的平均出口价格为-0.81%,制品出口利润受压。受国内原料价格上涨和国际海运费的上涨,出口企业的正常利润被蚕食。制品4季度的出口价格有所提升,国际物流有所改善。全年碱性制品的出口量增长了24%,达到了100.56万吨,价格增长了7.8%。铝硅质制品出口量增长了31.9%,平均出口价格下降了9.68%。虽然世界钢铁产能恢复增长给国内企业的出口带来新机遇,但由于物流费用的上涨,出口企业没有赚到更多的钱。

4、2022年全年经营情况展望

宏观方面,全球央行货币政策分化预期加大,美联储加息在即,中国面临需求收缩、供给冲击、预期转弱的三重压力,国内宏观政策发力适当靠前的政策预期正在逐步落地。2022年2月7日-9日,国务院发展研究中心宏观经济研究部联合上海钢联开展了"春节后企业复工复产问卷调查",调研显示,大约半数企业对2022年大宗商品行业前景较为乐观,超过四成的企业预计2022年1季度营业收入增长,接近六成的企业对2022年的经济前景表示乐观。

耐火材料行业的企业对2022年行业前景偏谨慎的比例稍高,主要观点是,由于房地产行业的调整趋势已经形成,认为钢铁、建材、有色等耐火材料下游行业2022年不会再有明显的新增长,对耐火材料的需求可能会不及2021年。与此同时,耐火材料行业的竞争已从小企业与大企业之间的竞争,正逐步演变成大企业之间的竞争,企业2022年的运行经营压力加大,这可从2021年4季度的企业利润变化看出端倪。也有观点认为,2022年钢铁、有色等金属产量较之2021年不会有大比例的萎缩,国家稳增长的政策预期正在发力,基建可能较之2021年有一定程度的恢复性增长,所以耐火材料市场总需求不会太差,前景谨慎乐观。

原料方面,近两年新冠疫情对全球供应链形成较大的冲击,2021年9月份的拉闸限电对耐火原料价格造成较大波动,部分耐火原材料价格上涨幅度较大,但随着2021年4季度供电的恢复,供应链的改善,价格逐步回归理性,春节期间,辽宁地区轻烧镁和重烧镁砂都已停产,电熔镁有一部分产能在正常运行,加之节前业内企业意识到春节因素和冬奥会的停产因素,都有一定量的库存备货,镁质耐火原料价格总体稳定,镁砂价格特别是电熔镁砂价格走出了2019年的市场价格底部。目前镁砂市场价格方面略有抬头趋势。

铝质原料方面,由于电解铝价格期货和现货在节前节后有较大幅度的上涨,带动工业氧化铝的价格上涨。银耐联等网站跟踪情况是,白刚玉受工业氧化铝持续的价格上涨影响,山东地区部分企业已经调整了售价,河南部分企业也计划在近日做出价格调整。目前贵州地区棕刚玉企业复产较多,生产情绪积极;山西地区棕刚玉企业受环保管控,部分企业会有持续限产的情况;河南地区各方管控最为严格,棕刚玉企业生产基本停滞。棕刚玉市场整体仍保持平淡,无明显行情波动。

2022年1季度,孝义的铝矾土熟料生产由于冬奥环保管控原因,基本上也处于停产状态。熟料破碎生产同时受限,企业仅靠销售库存产品维持供应。考虑到铝矾土熟料生产的周期特点,估计短时间不会对市场供应造成冲击。目前铝矾土熟料价格与生产成本较为接近,吨产品的利润水平在100-200元/t之间,重烧镁砂销售价格也与成本线接近,吨利润水平也在100-200元/t之间,基础性的耐火原料生产商几无利润可言,这说明铝质和碱性基础原料价格已无再进一步下降空间,对耐火制品价格形成较强的支撑。

碳化硅和石墨等其它非氧化物原料价格,春节前后无大的变化,市场价格也较为稳定。

耐火制品方面,协会调研,现在重点耐火制品企业生产情况正常,调研的部分重点企业生产任务较为饱满,节后耐火材料企业与钢厂谈判的价格,涨价呼声较高,期望涨的居多,耐火材料的需求量总体稳定。

出口方面,最近俄乌战争给我国耐火材料出口影响巨大。冲突区域的钢铁生产活动停滞或停止,物流限制、汇率变化、制裁等多因素铰接一起,严重影响现阶段的出口业务。

展望2022年,与其它基础性原材料工业面临的发展环境类似,一是全球经济走向后疫情时代,经济活动从新冠疫情大流行中的逐步恢复,需求侧带来一定的恢复性上涨,尤其是汽车、家电等钢铁行业的主要客户行业出现明显复苏。反过来又带动了钢铁需求的复苏。二是各种资源价格的飙升,特别是最近俄乌战争带来石油天然气价格的快速上涨,"通胀"的趋势2022年可能会继续下去。各行各业面临如何消化成本上涨的挑战。第三个关键因素要看国内房地产市场恢复和基建发力的传递效应。

近日,工信部、国家发展改革委、生态环境部三部委联合印发《关于促进钢铁工业高质量发展的指导意见》(下称《意见》)。《意见》具体部署了以增强创新发展能力为首的12项主要任务,为新发展阶段促进我国钢铁工业构建高质量发展新格局定向指路。与耐火材料行业关联度较为直接的任务是:增强创新发展能力,深化绿色低碳转型;加快推进兼并重组,提升产业集中度,钢厂的产业集中度有可能要力争达到60%;有序推动电炉钢发展,电炉钢的比例可能要从现在的10%左右提升至20%等等。国家层面对钢铁行业"十四五"时期的高质量发展目标定义十分清晰,值得我们认真研究。

钢铁业是耐火材料行业的主要服务对象,作为资源依赖型和能源依赖型的耐火材料行业,紧跟钢铁行业发展的新形势,立足新发展阶段,完整、准确、全面地贯彻新发展理念,处理好现阶段"行业利益"与"企业利益"之间的关系,统筹推进行业的高质量发展,是耐火人的初心与使命。2022年我们要认清形势与任务,凝聚行业发展的澎湃力量,积极参与构建行业发展新格局。学史力行,自觉践行初心与使命,在"行业利益"与"企业利益"的互动中,提高站位,创新发展思路,为改变行业的现状贡献我们的力量,以优异的成绩迎接党的"二十大"胜利召开,共同创造行业更加美好的明天。

2022年3月1日